Khi đăng ký các khoản vay từ ngân hàng, tổ chức tín dụng, việc kiểm tra CIC là một bước không thể thiếu, quyết định đến việc cá nhân hay doanh nghiệp có thể vay vốn hay không. Vậy CIC là gì? Vai trò và cách thức hoạt động của CIC ra sao? Làm sao để kiểm tra được CIC cá nhân? Trong bài viết ngay sau đây, 3Gang sẽ giúp bạn hiểu rõ hơn về các vấn đề này, cùng theo dõi ngay nhé.

Tổng quan về CIC là gì?

1. CIC là gì?

CIC (Credit Information Center) được biết đến là tên viết tắt bằng tiếng Anh của Trung tâm Thông tin Tín Dụng.

Các quy định về CIC đã được quy định tại điều 1, quyết định số 3289/QĐ-NHNN với một số nội dung cơ bản như sau:

- CIC là một tổ chức sự nghiệp Nhà nước thuộc Ngân hàng Nhà nước với chức năng thu nhận, xử lý, lưu trữ và phân tích cũng như dự báo thông tin tín dụng phục vụ cho các yêu cầu quản lý Nhà nước của Ngân hàng Nhà nước.

- Thực hiện những dịch vụ thông tin ngân hàng dựa trên quy định của Ngân hàng Nhà nước và của pháp luật.

- Đây là một đơn vị dự toán độc lập, có con dấu cũng như tài khoản riêng mở tại Ngân hàng hoặc Kho bạc Nhà nước với trụ sở chính tại thành phố Hà Nội. Đơn vị thực hiện chế độ tự chủ, tự chịu trách nhiệm về tài chính tự đảm bảo toàn bộ chi phí hoạt động thường xuyên theo quy định của Nhà nước và pháp luật.

2. Chức năng của CIC

- Đăng ký tín dụng quốc gia cho tất cả người dùng theo quy định pháp luật hiện hành nhằm hỗ trợ mọi người kiểm tra CIC một cách nhanh chóng.

- Thu thập các thông tin về nợ xấu của các cá nhân, tổ chức. Sau đó CIC sẽ thực hiện việc xử lý, phân tích và lưu trữ thông tin tín dụng.

- Ngăn ngừa và hạn chế những rủi ro tín dụng có thể xảy ra đến mức thấp nhất.

- Yêu cầu đến các ngân hàng, tổ chức cho vay vốn tín dụng gửi hồ sơ để CIC chấm điểm tín dụng đối với từng cá nhân và tổ chức doanh nghiệp.

- Cung cấp dịch vụ cùng các sản phẩm tín dụng theo quy định của pháp luật Việt Nam.

3. Các khái niệm liên quan đến CIC là gì

3.1. Check CIC là gì? Khái niệm Kiểm tra CIC là gì?

Check CIC hay kiểm tra CIC là việc tra cứu thông tin tín dụng của một cá nhân nào đó. Check CIC là cách để kiểm tra nợ xấu cá nhân. Có thể hiểu tra cứu nợ xấu CIC như tra một quyển từ điển, nó ghi chép toàn bộ lịch sử tín dụng của cá nhân cũng như các tổ chức, doanh nghiệp đã và đang vay vốn ngân hàng. Định kỳ hàng tháng, trung tâm thông tin tín dụng sẽ tiến hành cập nhật dư nợ của khách hàng trên hệ thống. Do đó, các khoản nợ của người vay sẽ được cập nhật một cách chính xác và kịp thời.

3.2. Trung tâm CIC là gì?

Trung tâm tín dụng CIC đảm nhiệm chức năng thu nhận, lưu trữ, phân tích và xử lý, dự báo thông tin tín dụng của các cá nhân, tổ chức để phục vụ cho hoạt động của ngân hàng hay tổ chức tín dụng.

3.3. Tài khoản CIC là gì?

Tài khoản CIC là tài khoản của một cá nhân nào đó, thể hiện mức độ uy tín cũng như tình trạng vay vốn ở hệ thống các ngân hàng trên cả nước, đồng thời cho biết mức nợ xấu của cá nhân đó.

Tài khoản CIC sẽ ghi chép hoạt động tín dụng của các cá nhân và doanh nghiệp về thông tin các khoản vay với phía ngân hàng. Đây là kho thông tin giúp ngân hàng truy xuất khi quyết định cho một cá nhân hay doanh nghiệp nào được vay vốn hay không.

3.4. Định nghĩa điểm tín dụng CIC là gì?

Điểm tín dụng CIC được biết tới là chỉ số đánh giá về độ uy tín của khách hàng trong lịch sử vay vốn tại các ngân hàng hay tổ chức tài chính. Điểm tín dụng của mỗi cá nhân sẽ được đánh giá và ghi nhận tại Trung tâm Thông tin tín dụng quốc gia Việt Nam (CIC. Khả năng được chấp thuận khoản vay cao hơn khi điểm tín dụng càng cao. Ngược lại, nếu điểm tín dụng thấp thì khách hàng khó tiếp cận được khoản vay.

3.5. Nợ CIC là gì?

Thông qua thống kê, sàng lọc và thực hiện phân tích dữ liệu, CIC sẽ phân chia khách hàng thành những nhóm khác nhau. Trong đó, những nhóm khách hàng có nợ xấu trên hệ thống CIC là nhóm có các khoản nợ đã quá trả lãi hoặc tiền gốc từ 90 ngày trở lên hoặc có khả năng trốn nợ.

3.6. CIC trắng là gì?

Pháp luật nước ta đã quy định khá đầy đủ về quyền cũng nghĩa vụ cần tuân thủ của các chủ thể. Do vậy, khi các khoản cho vay tuân thủ 100% luật định sẽ được gọi là tín dụng trắng hay CIC trắng. Ngược lại, nếu 100% sai luật sẽ gọi là tín dụng đen.

CIC hoạt động như thế nào?

Sau khi có được các thông tin về khoản vay của khách hàng như: tên người vay, tổ chức cho vay, số tiền vay và quy trình thanh toán,… CIC sẽ làm việc. CIC sẽ liên tục tổng hợp những thông tin và cập nhật các cơ sở dữ liệu mới nhất, báo cáo lên hệ thống CIC ngay khi có thông tin khách hàng. Người dùng có thể nắm bắt một cách rõ ràng, cụ thể lịch sử giao dịch tín dụng của từng cá nhân và doanh nghiệp trên hệ thống.

Hiểu đơn giản, trung tâm thông tin tín dụng giống như một cuốn sổ ghi lại các thông tin vay vốn của cá nhân, doanh nghiệp với ngân hàng CIC. Nó được xem là một kho thông tin mà ngân hàng có thể lấy cơ sở để quyết định vay vốn của cá nhân hay doanh nghiệp. Hệ thống CIC sẽ chia thông tin khoản vay của khách hàng vay thành 5 nhóm.

Nhóm 1: Các khoản nợ đủ điều Kiện (khoản nợ có khả năng thu hồi đầy đủ gốc và lãi đúng hạn. Tuy nhiên, trường hợp quá hạn từ 1 – 10 ngày thì vẫn nằm trong nhóm này nhưng sẽ bị phạt 150% lãi quá hạn.)

- Nhóm 2: Dư nợ cần chú ý (các khoản nợ quá hạn 10 ngày đến dưới 90 ngày)

- Nhóm 3: Các khoản cho vay chưa thanh toán dưới chuẩn (đã nợ quá hạn từ 90 – 180 ngày)

- Nhóm 4: Nợ xấu nghi ngờ (quá hạn từ 181 cho đến 360 ngày)

- Nhóm 5: Dư nợ có khả năng mất vốn gốc (khoản nợ đã quá hạn trên 360 ngày)

Việc phân loại nhóm nợ xấu giúp hệ thống CIC có thể xác định được các nhóm nợ xấu và cá nhân có lịch sử nợ xấu. Từ đó giúp cho các ngân hàng quốc doanh và ngân hàng đơn vị đưa ra những giải pháp xử lý các vấn đề này.

Nếu bạn nằm trong nhóm nợ xấu, điểm tín dụng sẽ bị ảnh hưởng rất nhiều. Nợ xấu và khả năng được ngân hàng và các tổ chức tín dụng chấp nhận cho vay thấp hoặc không được chấp thuận.

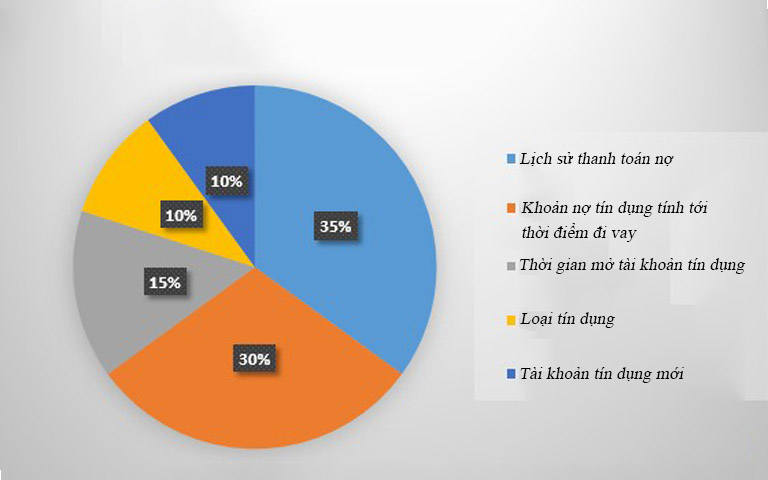

Các yếu tố ảnh hưởng tới điểm tín dụng CIC

1. Lịch sử thanh toán nợ (chiếm 35%)

Đây là yếu tố quan trọng chiếm tỷ lệ lên đến 35% trong các yếu tố đánh giá điểm tín dụng. Lịch sử thanh toán các khoản nợ phản ánh quá trình trả nợ các khoản đã vay có đúng hạn hay không. Do đó, trong quá trình đi vay ở bất kỳ ngân hàng hay công ty tài chính nào, việc trả nợ đúng hạn là yếu tố rất quan trọng. Khi có lịch sử thanh toán nợ tốt sẽ giúp cho điểm tín dụng được cải thiện và tạo lợi thế trong quá trình xét duyệt khoản vay trong tương lai.

2. Khoản nợ tín dụng tính tới thời điểm đi vay (chiếm 30%)

Các khoản nợ tín dụng thể hiện tổng số nợ và tỷ lệ nợ tín dụng từ tất cả các khoản vay khách hàng đang phải trả trong thời điểm hiện tại. Con số này cần duy trì ở mức trung bình thì hồ sơ vay vốn của khách hàng mới có thể thuận lợi thông qua.

3. Thời gian mở tài khoản tín dụng (chiếm 15%)

Thời gian này sẽ tính từ lúc mở tài khoản tín dụng cho tới thời điểm hiện tại. Tài khoản có thời gian duy trì hoạt động càng lâu thì càng được ngân hàng đánh giá cao. Bởi vì đây chính là yếu tố giúp ngân hàng có thể phân tích lịch sử tín dụng chi tiết và cụ thể nhất.

4. Loại tín dụng (chiếm 10%)

Yếu tố này được xem xét dựa trên tất cả các khoản tín dụng mà khách hàng đang có.

5. Tài khoản tín dụng mới (chiếm 10%)

Yếu tố này sẽ xem xét trên các khoản vay mới mở của khách hàng. Khi khách hàng mở càng nhiều khoản vay thì điểm tín dụng sẽ càng xấu đi.

Cách kiểm tra CIC

1. Kiểm tra CIC cá nhân online

Bước 1: Truy cập vào trang web cic.gov.vn rồi bấm vào ô “đăng ký” ở phía trên góc phải màn hình.

Bước 2: Nhập các thông tin đăng ký, gồm các nội dung:

- Họ và tên

- Ngày sinh

- Số điện thoại

- Số CMND hoặc CCCD, ngày cấp và nơi cấp.

- Giới tính

- Ảnh CMND hoặc CCCD (mặt trước, mặt sau và chân dung)

- Địa điểm

Bước 4: Nhập mã OTP được gửi về số điện thoại mà bạn đã đăng ký rồi ấn “tiếp tục”.

Bước 5: Nhân viên của CIC sẽ gọi điện thoại cho bạn để thực hiện việc xác thực thông tin thông qua hình thức hỏi – đáp

Bước 6: Sau khi tài khoản được tạo thành công, kết quả đăng ký cùng với tên đăng nhập và mật khẩu sẽ được gửi qua SMS hoặc Email của bạn.

Bước 7: Tiến hành đăng nhập vào hệ thống CIC và kiểm tra lịch sử tín dụng tại phần thông tin cá nhân.

2. Cách kiểm tra CIC cá nhân thông qua ứng dụng CIC Credit Connect

Bước 1: Cài đặt ứng dụng CIC trên điện thoại.

Bước 2: Tiến hành đăng ký tài khoản CIC theo các bước yêu cầu từ hệ thống

Bước 3: Đăng nhập vào tài khoản sau khi CIC xét duyệt thành công. Quá trình xét duyệt có thể mất từ 1-3 ngày làm việc hành chính.

Bước 4: Thực hiện tra cứu kiểm tra nợ xấu theo các bước yêu cầu của hệ thống

Bước 5: Nhận kết quả tra cứu

3. Tra cứu tại quầy

Tra cứu tại quầy là hình thức mà khách hàng sẽ đến chi nhánh hoặc phòng giao dịch bất kỳ của ngân hàng để thực hiện đăng ký các hồ sơ mở tín dụng. Khi đó, nhân viên ngân hàng sẽ hỗ trợ bạn tra cứu điểm tín dụng. Các bước cụ thể như sau:

Bước 1: Quý khách đến trực tiếp chi nhánh ngân hàng hoặc các văn phòng công ty tài chính

Bước 2: Thực hiện nộp hồ sơ đăng ký khoản vay cho nhân viên phụ trách và yêu cầu họ kiểm tra lịch sử tín dụng cá nhân tại đây.

Bước 3: Dựa theo thông tin từ CMND hoặc CCCD, ngân hàng sẽ tiến hành truy xuất dữ liệu lịch sử tín dụng trên hệ thống CIC và thông báo kết quả đến khách hàng.

Mỗi cá nhân bất kỳ sẽ được tra cứu điểm tín dụng CIC miễn phí định kỳ hằng năm 1 lần. Từ lần thứ 2 trở đi trong năm, khách hàng sẽ phải nộp phí 30,000 đồng/lần.

Điểm tín dụng CIC bao nhiêu thì tốt?

Sau khi đã tra được điểm tín dụng của khách hàng trên hệ thống CIC, ngân hàng sẽ dựa vào thang điểm dưới đây để đánh giá độ uy tín của khách hàng:

- Từ 150 – 321: Có rủi ro rất cao, khách hàng không đủ điều kiện để vay vốn.

- Từ 322 – 430: Rủi ro cao, khách hàng không đủ khả năng để trả nợ.

- Từ 431 – 569: Rủi ro trung bình, khách hàng có đủ điều kiện vay nhưng sẽ xét duyệt lãi suất ở mức cao.

- Từ 570 – 679: Tính rủi ro thấp, khách hàng có khả năng trả nợ đúng hạn, đủ điều kiện để vay và được xét duyệt lãi suất ở mức thấp.

- Từ 680 – 750: Rủi ro rất thấp. Đây là nhóm khách hàng có điểm tín dụng lý tưởng, đủ điều kiện vay với lãi suất thấp và được phê duyệt hạn mức vay cao.

Dựa theo thang điểm đánh giá trên, những khách hàng có điểm tín dụng từ dưới 300 sẽ nằm trong nhóm nợ xấu, bởi khách hàng đang có nợ quá hạn từ trên 90 ngày. Do vậy, nhóm này sẽ không được bất kỳ ngân hàng hay tổ chức tín dụng nào xét duyệt khoản vay mới, trừ khi khách hàng tất toán được hết các khoản nợ quá hạn để củng cố thêm điểm tín dụng. Điểm tín dụng từ trên 600 là mức điểm tín dụng tốt. Khách hàng đạt điểm này sẽ đủ điều kiện được xét duyệt khoản vay mới với mức lãi suất ưu đãi.

Hướng dẫn xóa nợ CIC

Trường hợp 1: Nợ khó đòi nguyên nhân do lỗi khách hàng thanh toán quá hạn.

Bước 1: Tiến hành kiểm tra tình trạng nợ xấu trên trang web của CIC để biết bạn đang nợ bao nhiêu và thuộc nhóm nợ nào

Bước 2: Tiếp theo bạn cần đến ngân hàng cho vay và tổng hợp lại những khoản tiền gốc và lãi đến hạn với ngân hàng và tiến hành trả tiền.

Lưu ý: Các tài liệu vay tiền hay trả nợ đều cần được lưu giữ và ghi lại ngày tháng.

Bước 3: Đến đầu tháng sau, bạn cần kiểm tra lại thông tin tín dụng CIC của mình xem nợ khó đòi đã được xóa hay chưa. Lịch sử nợ xấu thường sẽ được lưu giữ nên bạn cần hết sức chú ý tới vấn đề này.

- Nợ xấu thuộc nhóm 3, 4 và 5 nắm giữ trong vòng 5 năm trở lại đây

- Khách hàng nợ xấu nhóm 2 sẽ được giữ lại trong 12 tháng

- Xóa nhanh những khoản nợ quá hạn và khó đòi của mình để có thể xóa nợ xấu thành công, nhanh chóng.

Trường hợp 2: Lỗi từ phía trung tâm CIC hoặc ngân hàng.

Bước 1: Tiến hành kiểm tra tình trạng nợ khó đòi của bạn tại Trung tâm CIC để biết số tiền nợ và bạn đang thuộc nhóm nợ nào.

Bước 2: Bạn có thể soạn và gửi công văn tới ngân hàng hoặc trung tâm CIC để nộp đơn khiếu nại.

Bước 3: Sau đó phát lệnh công văn và đến trực tiếp trung tâm CIC hoặc ngân hàng để giải quyết.

Bước 4: Nhận lại kết quả và khách hàng có thể kiểm tra tình trạng nợ xấu của mình dễ dàng trên website CIC.

Nợ xấu trên CIC có gây ảnh hưởng gì hay không?

Khi ngân hàng hoặc tổ chức tài chính cho vay tín chấp hoặc thế chấp, cơ quan tín dụng sẽ cung cấp cho CIC các thông tin về khoản vay. CIC sẽ tổng hợp chúng thành một cơ sở dữ liệu thống nhất thể hiện rõ lịch sử tín dụng của người vay. Mức độ ảnh hưởng sẽ tỷ lệ thuận với việc bạn đang thuộc nhóm nợ nào trong CIC:

Nợ Nhóm 1 và 2

Khi bạn được CIC xếp vào nhóm này, bạn vẫn có thể vay vốn từ các ngân hàng hay tổ chức tín dụng. Tuy nhiên, khả năng vay vốn của đối tượng thuộc nhóm nợ 1 sẽ hạn chế hơn so với nợ nhóm 1, đặc biệt là những khoản vay tín chấp.

Nợ Nhóm 3, Nhóm 4 và Nhóm 5

Bạn hầu như không thể thực hiện việc vay vốn từ bất cứ ngân hàng hay tổ chức tín dụng nào nếu bạn đang có khoản nợ khó đòi từ nhóm 3 đến 5. Thông tin nợ xấu tại những khoản này sẽ được lưu giữ đến 5 năm. Trong khoảng thời gian này, bạn sẽ không thể vay được tiền

Cách giúp bạn tránh rơi vào nhóm nợ tín dụng xấu trên CIC

- Trước khi thực hiện vay vốn ngân hàng hay công ty tài chính, khách hàng nên tự đánh giá khả năng cũng như phương án trả nợ thực tế của mình để tránh rơi vào tình trạng mất khả năng chi trả nợ khi xảy ra sự cố không mong muốn.

- Trước khi vay, bạn cần có kế hoạch sử dụng vốn vay hiệu quả và đúng mục đích. Điều này sẽ giúp thúc đẩy hoạt động kinh doanh hiệu quả hơn và mang về lợi nhuận cho cá nhân, doanh nghiệp.

- Cần nâng cao nhận thức về việc sử dụng vốn vay và thời hạn trả nợ. Nhiều chủ doanh nghiệp, cá nhân có đủ năng lực tài chính nhưng ngại trả nợ cho ngân hàng vì cho rằng việc chậm đóng vài ngày không có vấn đề gì. Tuy nhiên, theo các quy định chặt chẽ từ hệ thống ngân hàng hiện nay, nếu chỉ chậm một ngày khoản nợ của khách hàng cũng sẽ được xếp vào loại quá hạn.

- Ghi chú lại ngày thanh toán trên hợp đồng. Thông thường, ngân hàng, công ty tín dụng sẽ nhận được khoản thanh toán vào ngày thanh toán trên hợp đồng. Tuy nhiên, nhiều khách hàng thường nhầm lẫn giữa ngày thanh toán với ngày họ tới ngân hàng để thanh toán.

- Khách hàng nợ tiền của công ty tín dụng chuyển tiền vào cuối tuần. Đây không phải là ngày không làm việc của ngân hàng, nó đồng nghĩa với việc tài khoản của công ty tín dụng sẽ không nhận được tiền vào ngày đó mà cần chờ đến ngày làm việc của ngân hàng thì mới nhận được. Trường hợp này vẫn được cho là nợ xấu, tuy nhiên việc quá hạn 1, 2 ngày cũng chưa phải là tình trạng nợ xấu quá.

- Nếu bạn không may bị mất nguồn thu nhập và không thể trả được khoản vay đúng như đã cam kết. Lúc này, bạn cần bình tĩnh liên hệ với ngân hàng để trao đổi lại tình hình và tìm ra phương án trả nợ tốt nhất.

Hy vọng qua bài viết mà 3Gang đã chia sẻ trên, bạn đọc đã có cái nhìn tổng quan nhất về CIC là gì và cách kiểm tra CIC cá nhân nhanh nhất. Nếu còn bất cứ thắc mắc nào liên quan đến vấn đề này cần giải đáp, quý bạn đọc vui lòng liên hệ trực tiếp đến hotline 1900 3492 hoặc truy cập vào website 3gang.vn.